Налог на роскошь, список автомобилей, расчёт! +Калькулятор

С 01 января 2014 года, появилось новое понятие – “налог на роскошь”, в виду изменений в налоговом кодексе, при расчете транспортного налога на автомобили ценой дороже 3 млн. рублей (п.2 ст. 362 НК РФ).

«Налог на роскошь» — это транспортный налог, увеличенный на коэффициент, зависящий от стоимости и года выпуска автомобиля. По факту, вы вынуждены платить за право пользоваться более дорогим автомобилем. Это больше элемент регуляции социальной напряженности, чем способ получения дохода государством, по причине малого количества таких автомобилей от общего числа.

Организацией уполномоченной за формирование списка машин за которые взимается повышенный транспортный налог, является Министерство Промышленности и торговли.

Минпромторг запрашивает у производителей или уполномоченных лиц информацию по маркам, моделям и базовым версиям легковых авто, рекомендованная розничная цена которых превышает 3 млн руб.

Средняя стоимость рассчитывается исходя из рекомендованных розничных цен базовых версий по состоянию на 1 июля и 1 декабря. Предоставленные данные о рекомендованной розничной цене базовых версий используются для расчета средней стоимости автомобилей.

Изменение курса доллара и рост цен на машины довел до смешного, так в 2017 году к “роскошным” автомобилям уже относятся: Mercedes-Benz Sprinter 319 CDI, C 180, Toyota Highlander, Range Rover Evoque, BMW 4-series, 5-series.

В зависимости от цены и года выпуска, все машины поделены на 4 категории. Для каждой категории предусмотрен свой повышающий коэффициент. В таблице представлены коэффициенты налога на роскошь.

| от 3 до 5 млн. руб. | не более 1 года | 1,5 |

| от 3 до 5 млн. руб. | не более 2 лет | 1,3 |

| от 3 до 5 млн. руб. | не более 3 лет | 1,1 |

| от 5 до 10 млн. руб. | не более 5 лет | 2 |

| от 10 до 15 млн. руб. | не более 10 лет | 3 |

| свыше 15 млн. руб. | не более 20 лет | 3 |

Список автомобилей попадающих под повышенный налог, ежегодно предоставляет на своем сайте Минпромторг не позже 1го марта. Если у вас возникают какие-то трудности или сомнения по выбору премиальной машины, то мы можем оказать вам помощь в покупке автомобиля.

Нужно кол-во лошадиных сил умножить на ставку транспортного налога и повышающий коэффициент.

Пример: Lexus LX570 (367 л.с.) 2015 г.в. владелец прописан в Москве. Налог оплачивается за 2017 г.

Расчет: Ставка по лошадиным силам 150 руб за 1 л.с., Повышающий коэффициент 1,1 (т.к. с года выпуска прошло не более 3 лет, но более 2 лет) получаем: 367 Х 150 Х 1,1 = 60 555 руб.

Занижение цены в договоре купли-продажи

Не важно по какой цене вы приобрели автомобиль, налоговая при начислении, будет ссылаться на список машин, сформированный Минпромторгом, если ваш авто есть в нем, то начислят повышенный транспортный налог.

Источник: http://dp-auto.ru/nalog-na-roskosh-avtomobili/

Налог на роскошь 2016. Список автомобилей, пример расчета

Согласно пункта 2 статьи 362 Налогового кодекса Российской Федерации каждый владелец автомобиля, попадающего под действие данного законодательного акта, обязан уплачивать повышенный транспортный налог. Эта норма вступила в силу с 2014 года. В народе ее назвали «налогом на роскошь».

В данной статье будет приведен пример расчета налога на роскошь, а также список автомобилей, которые попадают под его действие в 2016 году.

Расчет налога на роскошь

Многие россияне ошибочно думают, что этот принудительный платеж самостоятельный. Он является увеличенным на определенный коэффициент транспортным налогом. Для его расчета необходимо опираться на коэффициент, указанный в вышеупомянутом законодательном акте.

Сам налог на роскошь рассчитывается довольно просто: транспортный налог, который определяется Федеральной налоговой службой (ФНС) для каждого региона отдельно, умножается на коэффициент, соответствующий возрасту и стоимости автомобиля.

Например, вы приобрели автомобиль Audi A8 L W12 quattro 3.0 TFSI 2013 года выпуска. Покупка произошла 6 месяцев тому назад. Средняя его стоимость у производителя составляет 5 420 000 рублей. Мощность двигателя – 310 л.с. Регион проживания – г. Москва.

Формула расчета налога выглядит следующим образом: НС*ЛС*МВ/12*ПК

Где:

НС – налоговая ставка для вашего региона (для Москвы и бензинового двигателя составляет 150 рублей);

ЛС – мощность двигателя в лошадиных силах;

МВ – количество месяцев владения автомобилем (применяется только в случае, если он находится в вашей собственности менее года);

ПК – коэффициент роскоши, увеличивающий налог (автомобиль стоит от 5 до 10 млн. рублей и его возраст менее 5 лет – 2,0).

Таким образом, ваш транспортный налог составит: 150*310*(6/12)*2,0=46 500 рублей.

Что касается среднерыночной стоимости транспорта, то определение данного показателя находится в юрисдикции Минпромторга. В своей практике это министерство использует два способа оценки автомобиля:

-

Получая специальные прайсы от официальных представителей мировых брендов транспорта в России.

-

Опираясь на каталоги рекомендуемой стоимости тех же брендов.

Льготная группа граждан

Существует несколько социальных слоев населения, которые полностью освобождаются от уплаты налога на роскошь. Под это правило попадают следующие граждане:

- Родители многодетных семей.

- Инвалиды (независимо от присвоенной степени).

- Ветераны Великой Отечественной войны.

- Участники боевых действий.

- Герои Российской Федерации и СССР.

Хотя данной льготой можно воспользоваться только в том случае, если мощность автомобиля не превышает 200 л.с. Причем транспорта, соответствующего этим требованиям со стоимостью более 3 млн. рублей достаточно мало в России.

Список автомобилей

Ежегодно, не позднее 1 марта, Минпромторг обязан публиковать новый список автомобилей, который попадает под действие закона о «налоге на роскошь».

Стоит отметить, что в связи с резкой девальвацией национальной валюты, новый перечень транспорта на 2016 год стал почти вдвое больше, чем в предыдущем.

Ведь в долларах цена машины осталась прежней, а для расчета налога берется стоимость в рублях.

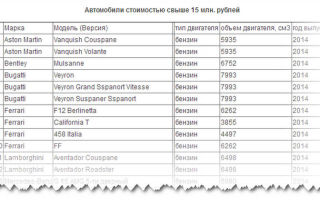

Полный перечень автомобилей, по которым точно придется заплатить увеличенный транспортный налог в 2016 году, доступен вам в таблице, которую можно открыть нажав на картинку ниже.

Если марка и модель автомобиля, находящегося в вашей собственности присутствует в списке, то обратитесь в ваше территориальное представительство ФНС для расчета полного объема налога, так как он будет зависеть от региона проживания.

Важно также упомянуть, что среднюю стоимость транспорта Минпромторг определяет на основе информации, полученной два раза в год. То есть если по рекомендации брендового производителя вашей машины ее стоимость на 1 июля составляла 4,7 млн.

рублей, а на 1 декабря уже 5,1 млн. рублей, и ее возраст со дня изготовления 1,5 года, то ваш коэффициент увеличения транспортного налога будет не 2,0, а 1,3. Это связано с тем, что Минпромторг рассчитывает среднее значение: (4,7+5,1)/2=4,9 млн.

рублей.

Ольга Севастьянова специально для ЗанимайОнлайн.ру

Источник: https://ZanimayOnlayn.ru/article/finansovye-sovety/spisok-avtomobileynalog-na-roskosh-2016-primer-rascheta.html

Налог на авто на роскошь: как произвести расчет

Начиная с 2015 года, в стране стал актуальным дополнительный налоговый сбор, так называемый «налог на роскошь». Учитывая количество различных отчислений в пользу государства, существовавших ранее, нельзя недооценить значимость события. В этом материале мы обсудим налог на роскошь на авто, в общих чертах опишем обложение им недвижимых объектов.

Речь идет об обложении дополнительными отчислениями:

- наименований недвижимости класса люкс;

- дорогих и статусных автотранспортных средств передвижения.

Налог на авто на роскошь

Значимость введенного сбора

Основной перечень задач, которые должно выполнять новое отчисление, поступающее в бюджет стран, назван правительством. Это:

- регулирование денежных потоков, обращающихся внутри страны, а также изменение их направленности на область развития определенных секторов экономики страны;

- предотвращение коррупции и повышение величины поступающих в государственную казну средств.

Сегодня речь идет о взятии средств с населения, благосостояние которого превышает удобоваримые границы, у весьма состоятельных людей, предпочитающих передвигаться на дорогом транспорте и проживать в роскошной недвижимости. Каждое наименование во владении этих людей может быть не в единственном экземпляре.

Если рассматривать список подлежащего налогообложению транспорта, то внутри него можно найти следующие наименования:

- машины, цена которых находится в промежутке от трех миллионов российских рублей;

- суда, ходящие по воде, то есть яхты, катера и лодки, кроме обычных наименований, общая длина которых менее 6 метров, для них величина налогового сбора составляет 10% от имеющегося минимума;

- суда воздушные, ставка обложения для них такая же, какая существует для водных.

Как мы уже упомянули, если цена авто превышает три миллиона рублей, автомобиль подлежит обложению налоговым отчислением на роскошь в пользу казны государства.

Чтобы произвести точный расчет полагающейся стране суммы, необходимо использовать коэффициенты повышающие, величина которых находится в прямой зависимости от цены автомобиля, актуальной на сегодняшний день, а также года его выпуска.

Давайте рассмотрим существующие на 2017 год повышающие коэффициенты в нижеследующих таблицах.

Таблица 1. Коэффициенты для автотранспорта, цена которого составила от 3 до 5 миллионов российских рублей

| Менее 12 месяцев | 1.5 |

| От 12 до 24 месяцев | 1.3 |

| От 24 до 36 месяцев | 1.1 |

| Старше 36 месяцев | 1 |

Таблица 2. Коэффициенты для автотранспорта, цена которого составила от 5 до 10 миллионов рублей

| Менее 5 лет | 2 |

Таблица 3. Коэффициенты для автотранспортных средств, цена которых составила от 10 миллионов рублей и выше

| До 10 лет | 3 |

Кроме того, существует целый перечень автомобилей, их марок, моделей, мощностей и прочих характеристик, который используется в качестве руководства по обложению налогом роскошных автотранспортных средств.

Видео — Налог на роскошь в 2017 году: перечень моделей

Как производится расчет налога на авто на роскошь

Главное, что нужно запомнить налогоплательщикам, обладающим роскошными средствами передвижения – уплаты налога искомой разновидности отдельно не существует, он осуществляется в виде дополнительной ставки, на которую умножается в дальнейшем транспортный сбор.

Как рассчитать величину отчисления на роскошь за владение дорогим автотранспортом

Данные, по которым производится расчет, получают у компании, которая транспортное средство выпустила. Также существует возможность использования для этой цели каталога продукции, в котором указаны, рекомендующиеся для каждой модели. Расчет средней стоимости машин каждые календарные двенадцать месяцев производит Министерство торговли и промышленности Российской Федерации.

Повышенный налог на автотранспортные средства или налог на роскошь рассчитывается по следующей формуле:

Где «А» — количество «лошадей» в моторе искомого автотранспортного средства, «В» — ставка по налоговому сбору на роскошный автомобиль, установленная в регионе, «К» — повышающий коэффициент конкретной разновидности авто, найденный с помощью данных, указанных в таблицах выше.

Льготы по налогу на роскошь, касающиеся средств передвижения

Поговорим о категориях граждан-льготников, которые освобождаются частично или полностью от выплаты искомого отчисления в казну государства.

Какие льготы существуют по искомому отчислению

Тем не менее, существуют некоторые категории граждан, которые имеют право на получение полного освобождения от налогового сбора на роскошные автомобили. Однако именно эти лица обычно роскоши не имеют:

- люди с инвалидностью любой группы;

- ветераны Великой Отечественной Войны;

- прошедшие боевые действия граждане;

- лица, имеющие статус героя страны, при этом как Российской Федерации, так и Советского Союза;

- родители, воспитывающие большое количество детей и официально признанные многодетными.

Существуют способы, которые позволят избежать выплат по данной разновидности налогового отчисления, однако, в ваших интересах, чтобы они соответствовали действительности, в противном случае можно заработать не только административное наказание в виде большого штрафа, но и уголовное, ввиду приобретения статуса злостного неплательщика. Рассмотрим варианты:

- если автомобиль внезапно украли, необходимо подать соответствующего содержания заявление, пока его не найдут, налог начисляться вам не будет;

- роскошный автомобиль можно переоборудовать под использование лица с инвалидностью, которые не могут водить автомобиль общепринятым способом ввиду, например, повреждения конечностей;

- регистрация автомобиля на компанию, занимающуюся подготовкой страны к проведению чемпионата мира по футболу в наступающем году, также позволит избежать налогов.

Отчисления на роскошь, касающиеся недвижимости

Налог на роскошь на недвижимость также является повышенным имущественным налогом. Плательщиками по стандартной разновидности признаются все лица физические, владеющие определенным наименованиями недвижимого имущества, входящего в перечень подлежащих обложению объектов.

Роскошными могут быть не только автомобили, но и объекты недвижимости. У некоторых и то и другое

Для данной разновидности отчислений также предусматривается наличие льгот, полагающихся конкретным категориям граждан. Среди них:

- герои страны;

- люди, получающие пенсионные пособия в установленном законодательством порядке;

- ветераны военных действий и другие лица.

Получить освобождение от выплат можно на один объект, находящийся во владении. Если их несколько, необходимо выбрать тот, к которому будет применяться льгота.

Рассмотрим список подлежащего обложению отчислениями в пользу бюджета страны имущества:

- квартира в многоквартирном доме;

- часть квартиры, то есть комната;

- коттедж;

- жилой дом в черте города или за его пределами;

- таунхаус;

- помещение, использующееся для нужд хозяйственных;

- домик дачный;

- место для хранения автотранспорта.

Выбрать объект, с которого налог сниматься не будет, гражданин может самостоятельно, в противном случае это решение примет за него представитель налоговой службы России, ведущий дело. Чтобы уведомить инспекцию о совершенном выборе, необходимо принести до конца октября двенадцатимесячного периода предоставления отчетности соответствующее заявление.

Важно понять одну вещь. Налог на роскошь, касающейся недвижимости, в отличие от сбора по тому же направлению с дорогих автомобилей, с недавних пор стал касаться почти каждого гражданина страны, имеющего земельный участок.

Дело в том, что до недавнего времени величина налога исчислялась по инвентаризационной стоимости недвижимого объекта, будь то хоть коттедж с участком земли, хоть обычный дом.

Теперь же учет ведется по кадастровой стоимости, к которой прибавляется отдельно цена участка, варьирующаяся в зависимости от его местоположения.

Получается, что «роскошью», облагаемой дополнительным налогом может стать полуразваленное жилище, которое расположено в хорошем месте с дорогой землей. Итоговая величина налогового отчисления с такого объекта будет значительно выше, чем у хорошего коттеджа, расположенного в месте с недорогими земельными территориями.

Администрации муниципальных образований имеют право на самостоятельное дифференцирование налоговых ставок на роскошь. Это привело к тому, что в некоторых населенных пунктах обложению подлежит «роскошь» со стоимостью в миллиона рублей. Получается, что платить такой налог придется почти каждому жителю, владеющему имуществом, совершенно не роскошным, порой откровенно старым и разваленным.

Подведем итоги

Налог на роскошь сам по себе отдельным отчислением не является, он фактически стал повышенной величиной имеющихся стандартных сборов в пользу государства. Уровень коррупции и возможность определять ставку на местном уровне часто приводит к поборам, ухудшающим благосостояние и без того не имущих граждан.

Дополнительные сборы ударят по карману среднего класса весьма ощутимо

В области обложения автотранспорта, тем не менее, он остается не столь ощутимым, так как сумма, добавляющаяся к основному начислению не велика для владельцев действительно дорогих машин.

Однако среднему классу, успевшему приобрести автомобили до повышения их цены в несколько раз, произошедшего в последние года, придется нелегко. Помимо автотранспорта обложению подлежат средства передвижения по воздушному и водному пространству.

Перечень моделей, подлежащих снятию дополнительных сумм, постоянно увеличивается, каждый год, наращивая до двухсот и более дополнительных наименований.

Внимательно отслеживайте существующие изменения, чтобы успевать выплачивать налоги, в противном случае вы рискуете оказаться в статусе злостного неплательщика и понести наказание за правонарушение виде большого штрафа или еще более строгое.

Калькулятор расчёта налога на автомобиль на роскошь

Источник: https://nalog-expert.com/oplata-nalogov/nalog-na-avto-na-roskosh.html

На какие автомобили будет налог на роскошь в 2018 году

Всё чаще депутаты и чиновник говорят о желании увеличить налоги на дорогие автомобили. Предполагается, что такая мера позволит наполнить бюджет. Читайте дальше, если хотите во всём разобраться. В 2017 году список автомобилей опять пополнился новыми марками.

Один из клиентов обратился 2 дня назад за консультацией. Он решил поменять свой автомобиль на более дорогой. Хочет приобрести за 4 миллиона рублей. Я ему рассказал, что на автомобили дороже 3 миллионов, с недавнего времени взимается налог по более высокому коэффициенту. Сейчас этот клиент размышляет над этой информацией.

Думаю, что вы тоже слышали из новостей или разговоров о налоге на роскошь. В этой статье я собрал самую полезную информацию на данную тему.

Те модели, которые в прошлом году стоили 2,5 миллиона рублей, в этом стоят уже больше 3 миллионов. Ежегодно количество автомобилистов, вынужденных платить налог с повышенной ставкой, будет расти.

Помните, что нет единого списка автомобилей, который прописывается один раз и навсегда. Ежегодно, 1 марта, этот список может быть изменен. К примеру, в этом году 90 автомобилей было добавлено. Происходит это из-за того, что цены на машины растут каждый год. Сейчас в этом списке 279 машин.

В список попадают всевозможные модели и марки автомобилей. Здесь есть и легковушки и внедорожники. Посмотрите, может быть и ваш автомобиль здесь присутствует.

Дорогие машины от 5 миллионов

Ниже представлен список машин элитного и бизнес-класса. Если вы счастливый обладатель такого автомобиля, скорее всего, ваша жизнь удалась и вы не особо интересуетесь размерами налогов.

Но чтобы статья была полной, мы прикладываем список этих машин. В 2017 году в него опять вошли несколько новых автомобилей. Вообще ситуация на этом рынке постоянно меняется, так как год от года растут цены.

Не удивлюсь, если через 5-10 лет все машины будут стоить от 5 миллионов рублей.

Расчет

Налог на роскошь не является отдельным налогом, как некоторые думают. По сути это просто ставка на которую нужно будет умножать транспортный налог. В зависимости от срока эксплуатации автомобиля и его цены считается эта ставка.

[text_vnutri2]

Информацию о стоимости машины налоговые органы берут из двух источников.

- В первом случае цены берут у представительств в России. Стоимость на автомобили у них прописывается в отдельном прайсе для каждой комплектации.

- Второй случай — когда нет представительства бренда в России, и машину ввозят из-за границы. Цену берут из каталога розничных рекомендуемых цен. Такие каталоги делают все бренды.

Кстати среднюю стоимость на машину должен высчитывать Минпромторг. Помните, что она пересчитывается ежегодно и не зависит от той цены, за которую вы покупали.

Существует 4 категории ставок и зависят они от цены на автомобиль:

- стоимость машины от 3 до 5 миллионов рублей;

- стоимость машины от 5 до 10 миллионов рублей;

- стоимость машины от 10 до 15 миллионов рублей;

- стоимость машины от 15 до 20 миллионов рублей.

Также этот коэффициент будет различаться в зависимости от регионов в стране. Кроме того, важное значение будет играть и возраст автомобиля.

Отличаются ставки в следующем порядке:

- Ставка 1,1 будет применяться к машинам, цена которых от 3 до 5 миллионов рублей, машина выпущена не позже 3 лет назад.

- Ставка 1,3 будет применяться к машинам, цена которых от 3 до 5 миллионов рублей, машина выпущена не позже 2 лет назад.

- Ставка 1,5 будет применяться к машинам, цена которых от 3 до 5 миллионов рублей, машина выпущена не позже 1 года назад.

- Ставка 2 будет применяться к машинам, цена которых от 5 до 10 миллионов рублей, машина выпущена не позже 5 лет назад.

- Ставка 3 будет применяться к машинам, цена которых от 10 до 15 миллионов рублей, машина выпущена не позже 10 лет назад.

- Ставка 3 будет применяться к машинам, цена которых от 15 миллионов рублей, машина выпущена не позже 20 лет назад.

Некоторые производители уже поняли, что можно подстроиться под данный налог. К примеру, производитель Land Cruiser фирма Toyota установила цену на базовую комплектацию в 2,99 миллиона. Таким образом, данная машина не попадает под налог.

К примеру, на некоторые марки автомобилей теперь придется заплатить налог в 170 тысяч рублей вместо 80 тысяч.

Особенно это коснется владельцев роскошных марок в первый год эксплуатации. Также этот налог сильно затрагивает автодилеров и владельцев прокатных машин. Ведь за каждый автомобиль придется уплатить повышенный налог. Некоторые автопарки прокатных компаний уже уменьшились на 50 процентов.

Ходят мифы, что можно уйти от налога, если зарегистрировать его на несовершеннолетнего или оформить в лизинг. Это неправда, заплатить придется в любом случае.

Поддержанные автомобили

На поддержанные автомобили этот закон тоже распространяется. Обращайте ежегодно внимание, находится ли ваш автомобиль в списке или нет. Если находится, то вычислите ставку в зависимости от года выпуска машины.

Есть некоторые категории граждан, которые освобождены от налога на роскошь.

- ветераны великой отечественной войны;

- участники боевых действий;

- многодетные семьи;

- инвалиды всех степеней;

- герои ссср и рф.

Вопросы и ответы

Задайте вопрос эксперту-юристу!

Алексей

Нашел себе хороший автомобиль. Только продавец отказывается указывать в договоре фактическую стоимость. Хочет прописать заниженную цену. Говорит, что в таком случае ему придется платить меньше налогов. Что делать в этой ситуации?

Ответ

Я советую не заключать договор с этим продавцом. Неизвестно точно для чего он хочет так сделать.

Иван

Сколько действует налог на роскошь на автомобиль?

Ответ

Действует он не очень давно. Коэффициент меняется в зависимости от цены автомобиля и срока пользования. К примеру если автомобиль стоит 5 миллионов и был куплен менее года назад, то ставка на налогу увеличится в 1,5 раз.

Андрей

У меня дорогая машина за 5 миллионов. Но ей уже 2 года. Сейчас нужно срочно продать ее за 2.9 миллиона рублей. Будет ли новый покупатель платить налог на роскошь?

Ответ

Если автомобиль есть в списке, то будет облагаться.

Анна

Покупали автомобиль за 4 миллиона, на прошлой неделе продали его за 3,5 миллиона рублей. Нужно ли платить налог?

Ответ

Не нужно, так как вы ничего не заработали на продаже. Но в налоговой декларации все равно нужно будет указать о продаже машины. А вот новый покупатель будет платить еще и налог на роскошь, так как цена машины выше 3 миллионов рублей.

Владимир

Я хочу подарить машину своей жене. Нужно ли платить налоги?

Ответ

Нет, не нужно. Вы являетесь близкими родственниками. Сделки по дарению между вами не облагаются налогами по закону.

Источник: https://zakonznaem.ru/auto/nalog-na-roskosh-na-avtomobil.html

Налог на роскошь в 2018 году: какие попадают машины?

Как известно, все владельцы транспортных средств в России обязаны платить налог на роскошь автомобилей, который высчитывается по простой схеме: количество лошадиных сил умноженное на определенный базовый коэффициент.

Суммы могут выходить разные, и их величина зависит от следующих базовых параметров:

- мощность двигателя;

- ставка налога для ТС различных категорий;

- регион, в котором машина поставлена на учет.

Стоит отметить, что такой подход не учитывает одну важную деталь — стоимость самого транспортного средства — его роскошь. Согласитесь, что мощность 150 л.с.

может быть у какого-нибудь бюджетного кроссовера, типа Renault Duster и у автомобиля Премиум-класса.

И будет получаться, что тот работяга, который изо всех сил платит по кредиту, будет отдавать государству такую же сумму, как какой-нибудь бизнесмен, у которого в гараже стоит несколько престижных седанов, хэтчбеков или даже лимузинов.

Оказывается, что все не так просто, и есть еще один вид налога на роскошь. В данной статье попробуем разобраться с таким видом налога, как на роскошные автомобили.

Какой налог на роскошные автомобили в 2018 году (3-5 млн. руб.)?

Введен данный вид налогообложения на роскошь с начала 2014 года. Нормы его расчета детально описаны в 362 статье Налогового Кодекса. В принципе, если внимательно вчитаться в данную статью, видим, что это не новый налог, а лишь повышенный транспортный налог. Вводятся специальные повышающие коэффициенты, чтобы владельцам дорогих — роскошных автомобилей приходилось платить больше.

Сначала разберемся с формулой оплаты налога на роскошь за дорогие авто.

Для простых автомобилистов этот налог рассчитывается как:

- кол-во л.с. умноженное на региональную ставку = сумма выплат за отчетный год.

Если же у вас автомобиль, который относится к разряду роскоши, то формула приобретает такой вид:

- мощность двигателя выраженная в Л.С. умноженная на региональную ставку и умноженная на повышающий коэффициент.

По региональным ставкам в России нет единства, поэтому в каждой области показатели для расчета налогообложения на роскошь разные.

Повышающие же коэффициенты для роскоши следующие:

- 1,5 — на автомобили, выпущенные менее одного года назад, стоимостью 3-5 млн. руб;

- 1,3 — ТС той же стоимости, с момента выпуска которых прошло не более двух лет;

- 1,1 — та же стоимость, но дата выпуска не более 3 лет.

Есть целый список автомобилей, которые подпадают под данные требования, то есть стоят от трех до пяти миллионов рублей.

Как рассчитать сколько платить?

Разобраться же с планом выплат налога довольно просто:

- вы купили дорогой автомобиль, например BMW X6 за 4,5 млн;

- в первый год высчитываете сумму налога по простой схеме и полученный результат дополнительно умножаете на 1,5, то есть платить вам нужно будет в полтора раза больше, чем за более дешевое авто, но с той же мощностью;

- за второй год сумма уменьшается на 0,2, то есть множите общую сумму на 1,3;

- за третий год — на 1,1;

- ну а с четвертого года платите уже без повышающего коэффициента.

Налог на роскошные авто свыше 5 миллионов рублей

Понятно, что есть в России и такие люди, для которых авто за 3-5 млн. рублей, отнюдь не относятся к разряду престижных и роскоши. Они предпочитают машины F-класса, которые производятся по заказу и идут с индивидуальной комплектацией. Если у вас есть в хозяйстве такой автомобиль, то готовьтесь отдавать в государственную казну значительно больше.

Для более дорогих автомобилей действуют такие повышающие коэффициенты на роскошь:

- 2 — машины стоимостью 5-10 млн., с момента выпуска прошло не более 5 лет;

- 3 — стоимость 10-15 млн, произведены не более десяти лет назад;

- 3 — дороже 15 млн., дата выпуска — до 20-ти лет назад.

Что означают данные цифры?

Если у вас есть новая машина стоимостью 10 000 000 рублей, то платить вы должны за нее на протяжении пяти лет, учитывая коэффициент 2, то есть в два раза больше, чем за транспортное средство той же мощности, но не подпадающее в категорию дорогих авто. Соответственно, за более дорогие авто повышенный налог на роскошь взимается на протяжении десяти или двадцати лет.

Данные коэффициенты действительны и в случае приобретения дорогого автомобиля с пробегом, и платить за него придется по этим коэффициентам, учитывая дату его производства.

Как определить стоимость своего автомобиля?

Казалось бы, что всё понятно с данными цифрами — богатые должны платить больше. Тем не менее, возникает простой вопрос — как определяется стоимость транспортного средства, ведь ни для кого не секрет, что в связи с инфляцией многие люди, имевшие на руках доллары, в буквальном смысле этого слова разбогатели (в рублевом выражении).

Кроме того, может получиться так, опять же из-за падения рубля, что машина, купленная в прошлом году при курсе 36 руб/долл., в этом году резко подорожает. Все дело в том, согласно той же 362 статье НК РФ, в расчет берется не стоимость вашего конкретного автомобиля, а цена такого же авто того же возраста.

Чтобы такой путаницы не происходило, и граждане могли спокойно спать, ежегодно на сайте Минпромторга публикуются списки дорогих авто, представляющие роскошь. Остается только надеяться, что чиновники будут учитывать инфляцию, и к категории роскошных не причислят со временем Лады и УАЗы.

Налог на роскошь за автомобили список, которых утвержден в России на 2018 год:

Как оплачивается налог на роскошные автомобили?

Оплата в каждом регионе должна производиться до определенной даты, но в целом по России крайним сроком считается первое ноября. Обратите внимание, что до первого ноября этого года внести нужно всю сумму за предыдущий год. Обычно за месяц должна по почте прийти квитанция. Если же ее нет, то нужно самостоятельно определить сумму.

Узнать же задолженность можно следующими способами:

- официальный сайт налоговой службы;

- сайт Госуслуг;

- сайт федеральной службы судебных приставов.

Если же речь идет о юридическом лице, то сумма налога на роскошь за текущий 2018 год на автомобили выплачивается авансовыми платежами не позднее последнего числа месяца, следующего за отчетным.

Провести оплату можно тоже самыми разными методами:

- через электронные платежные системы — QIWI, WebMoney, Яндекс.Деньги;

- интернет-банкинг — Альфа-Клик, Сбербанк-банкинг;

- через почтовые отделения — способ надежный, но платеж будет очень долго идти на счет;

- в кассе банка;

- через платежные терминалы.

Рекомендуем посмотреть это видео:

Источник: http://AvtoPravilo.ru/nalog-na-roskosh-kakie-popadayut-mashiny/

Налог на роскошь: список автомобилей за 2018 год, расчет, калькулятор

В статье мы представили новый список автомобилей, попадающих под налог на роскошь в 2018 году. Перечень взят с сайта Минпромторга.

Скачать официальный список авто, подпадающих налог на роскошь в 2018 году (утвержден Минпромторгом 28 февраля 2018 года)

Кто не платит налог на роскошь

Некоторые категории налогоплательщиков освобождены от уплаты налога на роскошь в бюджет. К ним относятся:

Как рассчитать налог

Для того чтобы рассчитать налог нужно определить к какой группе он относится и использовать соответствующий коэффициент.

Автомобили от 3 млн. руб. до 5 млн. руб

| Коэффициент | 1,5 | 1,3 | 1,1 | 1,0 |

Автомобили от 5 млн. руб. до 10 млн. руб

| Коэффициент | 2,0 |

Автомобили от 10 млн. руб до 15 млн. руб. и выше

| Коэффициент | 3,0 |

Считайте налог по такой формуле:

Сумма налога = Ставка налога x Мощность авто x коэффициент из таблиц выше

Калькулятор налога на роскошь

Налог на роскошь для автомобилей в 2018 году можно рассчитать на калькуляторе на сайте ФНС.

Перечень автомобилей, которые попадают под налог на роскошь в 2018 году

Минпромторг опубликовал перечень легковых автомобилей средней стоимостью от 3 млн рублей для расчета транспортного налога за 2018 год.

Скачать список машин

Как сообщает ФНС, в соответствии с пунктом 2 статьи 362 Налогового кодекса РФ налог на автомобили, вошедшие в Перечень, рассчитывается с учетом повышающих коэффициентов от 1,1 до 3 в зависимости от года выпуска автомашины.

В новый Перечень включено более 1120 марок и моделей (версий) автомобилей, таких как «BMW 340i xDrive Гран Туризмо», «Hyundai Genesis G90 Royal», «Mercedes-Benz Mercedes-AMG GT C». В прошлом году Перечень включал 909 позиций, ранее, в 2016 году, – 708.

Расчет транспортного налога в соответствии с актуализированной информацией для физических лиц будет проводиться в 2019 году при рассылке налоговых уведомлений. Организации, на балансе которых находятся автомобили из Перечня, рассчитывают налог самостоятельно с применением повышающих коэффициентов и уплачивают авансовые платежи по налогу в течение 2018 года.

Повышающие коэффициенты при расчете налога в отношении дорогостоящих автомобилей введены с 2014 года и зависят от года выпуска транспортного средства и его средней стоимости, определённой в соответствии с приказом Минпромторга России от 28.02.2014 № 316 «Об утверждении Порядка расчета средней стоимости легковых автомобилей в целях главы 28 Налогового кодекса Российской Федерации».

Источник: https://www.26-2.ru/art/351646-nalog-na-roskosh

Автомобили, попадающие под налог на роскошь в 2017 году

Любое государство желает оставаться в стабильном экономическом положении, а для этого бюджет его должен иметь обязательно положительное значение. Это значит, что поступлений и вливаний должно быть гораздо больше, чем трат, что к огромному сожалению, получается далеко не во всех странах и не всегда.

Государство судорожно ищет методы качественно «залатать» дыры в бюджете, чтобы не набирать внешних долгов, которые опять же ложатся на плечи налогоплательщиков, именно потому в 2014 году, было решено ввести не существующего ранее налога на роскошь.

С тех пор ставки по данному виду сборов регулярно повышаются, а правила ужесточаются, потому вовсе не помешает выяснить, какие автомобили попадают под налог на роскошь в 2017 году, чтобы окончательно прояснить ситуацию.

Значение и функции налога на роскошные автомашины

Многие с недоумением отнеслись к тому, что в НК РФ как не было, так и нет упоминания никакого закона о налоге на роскошь, но фактические его действие может ощутить на себе каждый гражданин, приобретающий определенный вид, категорию и марку автомобиля.

В 2014 году моделей, подпадающих под действие налога, было всего около трех сотен, потом их число выросло до семисот, а на 2017 год уже около тысячи марок и моделей транспортных средств можно обнаружить в списке тех, которые по праву считаюся роскошными.

Важно

На самом деле никакого особого и отдельного налога на роскошные автомашины нет, это народное название. Существуют же повышающие коэффициенты к транспортному налогу, о котором уже давно ведутся споры и полемика в правительстве. Величина ТН на роскошные авто рассчитывается при учете мощности машины, ее стоимости, года выпуска и марки, а также региона, в котором она и будет зарегистрирована.

К транспортным средствам, которые облагаются налогом на роскошь относятся не только легковые автомашины, но также водные и воздушные виды транспортных средств (вертолеты, самолеты, яхты, катера, моторные лодки и прочее).

Ранее предполагалось, что такой вид государственных налоговых сборов будет направлен на создание некоего резервного финансового фонда, однако на данное время законодательно такая идея не подкреплена ничем, а обсуждаемый налог выполняет следующие функции:

- Антикоррупционная деятельность финансируется частично из данных сборов.

- Регулирование течения и распределения бюджетных средств, поддержка экономики страны в общем.

- Повышение качества налогов, чтобы наполнить государственную казну.

- Поддержание в рабочем состоянии, ремонт, обслуживание, а также строительство новых объектов инфраструктуры.

Введение нового сбора только положительным образом сказывается на экономическом положении государства, в общем и целом.

В остальном же, недовольным хочется ответить старой-доброй русской поговоркой о том, что любя кататься, не стоит забывать, что придется еще и саночки возить.

Есть смысл представить список автомобилей, к которым относится налог на роскошь и формулу его расчета, чтобы развеять все тайны и завесы, этим мы и займемся в нашей статье.

Повышающие коэффициенты

Итак, если налог на роскошь не является отдельным сбором, что мы уже выяснили, не помешает узнать, каким образом его можно рассчитать или хотя бы приблизительно прикинуть. Начинать стоит с тех самых повышающих коэффициентов к базовым ставкам транспортного налога, о которых мы уже упоминали чуть выше. Всего лишь два фактора-показателя будут существенно влиять на размер такого множителя:

- Год выпуска автотранспортного средства.

- Стоимость автомашины, по официальной версии в новом виде.

Проанализировав информацию, которую без труда можно отыскать на сайте Министерства промышленности и торговли, можно легко разобраться с этими повышающими коэффициентами и потому подсчитать необходимую налоговую выплату при покупке и эксплуатации той или иной роскошной автомашины.

От 3 до 5 миллионов рублей

- Коэффициент для ТС, младше одного года, составит 1.5 единицы.

- Для авто, срок эксплуатации которого едва достигает двух лет – 1.3 единицы.

- Для машин, старше трех лет – 1.1 единицы.

От 5 до 10 миллионов

- Размер повышающего коэффициента составит ровно 2.0 единиц, если его срок эксплуатации с момента выпуска, не превышает пяти лет.

От 10 до 15 миллионов рублей

- При возрасте ТС не более десяти лет коэффициент повышения составит 3 единицы.

Свыше 15 миллионов рублей

- В данном случае повышающий коэффициент остается точно таким же, как и в предыдущей категории и составит ровно тройку. Однако платить за такое авто налог за роскошь придется уже не десять, а два десятка лет.

Формула расчета налога на роскошь

Имея под рукой приведенную выше тарифную сетку, или, вернее, перечень повышающих коэффициентов, а также выяснив основную формулу расчета и несколько критериев самой автомашины, можно рассчитать, сколько придется выплачивать ежегодно, следовательно, сделать вывод, стоит ли приобретать столь дорогостоящее транспортное средство или лучше ограничится чем-то попроще.

Мдв х НС х ПК = ПТН

Приведем подробную расшифровку:

ПТН – повышенный транспортный налог, то есть тот самый налог на роскошь, который придется оплатить в итоге.

Мдв – мощность двигателя выбранной вами автомашины в лошадиных силах.

НС – базовая налоговая ставка, которая может весьма значительно и существенно отличаться в разных регионах.

ПК – повышающий коэффициент, который следует учитывать, по году выпуску авто, а также его реальной стоимости, по данным Минпромторга.

Основная причина повышения налоговых вычетов лежит в финансовой плоскости, то есть чем выше цена на автомашину, тем платить нужно будет больше, как минимум в полтора, а то и в два или даже в три раза.

Это значит, что даже если вы купите авто с рук и его стоимость будет не более трех миллионов рублей, но в каталоге Минпромторга официальная цена окажется гораздо выше, то налог платить придется, от этого никак не скрыться и никуда не деться.

Потому очень важно следить за пополнением списка роскошных автомобилей, который растет с каждым голом, ввиду рванувшей вверх инфляции и повышению всех цен, не говоря уже о средствах передвижения элитного типа. Большинство марок, модели которых подпадают под оплату налога на роскошь, можно ограничить небольшим списком:

- Jaguar.

- Audi.

- Land Rover.

- Mercedes-Benz.

- Lamborghini.

- BMW.

- Chevrolet.

- Cadillac.

- Lexus.

- Aston Martin.

- Bugatti.

- Rolls-Royce и другие.

Скачать актуальный в 2016-2017 году список автомобилей, попадающих под налог на роскошь можно прямо на нашем сайте и перед покупкой регулярно сверяться с ним.

Для удобства, в нем сперва приведены машины, стоимость которых составляет три миллиона и выше, потом те авто, что обойдутся в пять, десять и пятнадцать миллионов рублей.

Список постоянно пополняется, потому стоит пристально следить за изменениями, чтобы самому не попасть в сеть долгов, так как при задолженности может нарасти пеня, хоть и не большая, но на крупных суммах, весьма ощутимая.

Льготы, скидки и послабления

Налог этого типа оказывается действительно весомым и суммы там получаются далеко не детские. От таких поборов можно освободиться со временем, когда ваше авто уже не будет новым, а прослужит три, пять или десять-двадцать лет верой и правдой.

Правда, к тому моменту все может поменяться.

Избежать выплаты налога на роскошь на автомобили в 2017 году, конечно же можно, однако для этого нужно принадлежать к одной из перечисленных ниже групп населения, да еще и документально доказать свое право на подобную скидку.

- Не платят налог на роскошь и, более того, вообще могут не оплачивать транспортный налог в большинстве регионов нашей Родины, родители или опекуны многодетных семейств, о чем есть полезная статья на сайте.

- Ветераны ВОВ и УБД не платят налог на роскошь, даже когда являются владельцами дорогостоящих транспортных средств.

- Инвалиды первой, а также второй группы.

- Кавалеры ордена Славы любой степени, а также обладатели звания Героя Советского Союза и Российской Федерации.

- Ликвидаторы техногенных и радиационных аварий и катастроф, а также пострадавшие от них.

- Лица, имеющие особые заслуги перед Родиной, космонавты и прочие.

В некоторых регионах нашей огромной страны частично или полностью освобождаются от транспортного налога пенсионеры, следовательно, не будут они выплачивать и налог на роскошь. Эту информацию нужно постоянно проверять, потому что власти на местах могут менять правила и систему начисления субсидий и предоставления льгот ежегодно.

Подводим итоги

Существует еще несколько случаев, когда налог на роскошь не взимается с владельцев автомобилей, причем некоторые нечистоплотные в финансовом плане личности активно используют некоторые из них.

Так на машину, объявленную в розыск налоги не начисляются совсем, то есть ни транспортный налог, ни тот, что относится к роскоши.

Смошенничать тут получится едва ли, так как должно быть официальное подтверждение из полиции, что машина действительно угнана и разыскивается.

Второй вариант – зарегистрировать машину не на реального владельца, а на организацию, к примеру, общество слепых и тому подобные группы.

Третий метод основывается на том, что налоги на роскошь не платят инвалиды, потому и транспорт, переделанный для нужд человека с особыми потребностями и ограниченными возможностями, подобными налогами не облагается.

Понятно, что сокрытие доходов и уход от налогов ничего хорошего не принесет и в итоге, скорее всего, правда выйдет наружу, тогда можно попасть не только серьезные долги, но и на тюремный срок, потому лучше избегать таких казусов и жить честно.

data-block2= data-block3= data-block4=>

Источник: http://autoconsultation.ru/articles/nalogi/avtomobili-popadayushhie-pod-nalog-na-roskosh-v-2017-godu.html